Der Salar de Atacama im Norden Chiles: Die unterirdische Sole des Salzsees weist den weltweit höchsten Gehalt an Lithiumsalzen auf. (hecke61/shutterstock)

Der Salar de Atacama im Norden Chiles: Die unterirdische Sole des Salzsees weist den weltweit höchsten Gehalt an Lithiumsalzen auf. (hecke61/shutterstock)

2021 war bisher ein glänzendes Jahr für Rohstoffe. Nach kleineren Korrekturen erholten sich die Rohstoffaktien nachhaltig. Erwartet Anleger ein Rohstoffbullenmarkt oder gar ein Superzyklus, wie ihn manche Beobachter schon ausrufen?

Die Coronakrise und ihre Auswirkungen bleiben das bestimmende Thema an den internationalen Finanzmärkten und die Folgen werden weit über das laufende Jahr hinausreichen. Doch wer wird letztlich die Rechnung für die Pandemie begleichen? Geld mit dem Füllkrug auszuschütten ist aktuell sicher notwendig – eine völlig aus der Kontrolle geratene Liquiditätsschwemme wieder einzudämmen wird jedoch für die kommenden Generationen eine Mammutaufgabe darstellen.

Rohstoffe als knappes Wirtschaftsgut waren auch in der Vergangenheit immer Gegenstand von Preissteigerungen oder Inflation. Man darf gespannt sein, ob letzteres die Antwort auf die Frage nach der Rückzahlung sein wird oder welche Alternativen der Politik einfallen.

Eines scheint allerdings sicher: Neben den massiv angestiegenen Notenbankbilanzen, den historisch niedrigen Zinsen – weltweit weisen bereits über 16 Billionen USD an Staatsanleihen negative Zinsen auf – sowie den steigenden politischen Unsicherheiten werden die Auswirkungen der Corona-Politik eine der Triebfedern für steigende Goldpreise bleiben. Schon vergangenes Jahr hat der Goldpreis nicht nur sein Allzeithoch von 1921 USD je Unze, sondern auch die Marke von 2.000 USD je Unze überwinden können. Es scheint gut möglich, dass wir gerade den Beginn einer neuen Goldhausse sehen und in den kommenden Monaten weiter steigende Goldpreise und Silberpreise erleben werden.

Goldminen sind historisch weiter extrem günstig

Für Minenaktien ist ein steigender Gold- oder Silberpreis grundsätzlich positiv, da die Minen letzten Endes einen Hebel auf den zugrundeliegenden Rohstoff darstellen. Darüber hinaus ist dieses Mal einiges anders als bei vorangegangenen Goldhaussen.

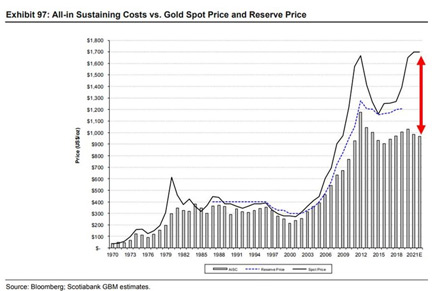

Wie dem folgenden Chart zu entnehmen, war es bei vorangegangen Haussen stets problematisch, dass die Kosten für die Goldgewinnung nahezu gleichzeitig und in ähnlichem Tempo wie der Goldpreis selbst angestiegen sind. So konnten die Unternehmen zwar höhere Umsätze vermelden, die Gewinne sprudelten allerdings nicht, sondern waren meist lediglich stabil und Investoren konnten sich nur kurzfristig über steigende Aktienkurse freuen.

Für eine größere Darstellung bitte hier klicken.

Doch mittlerweile ist die Situation anders: Die Korrektur seit 2011 hat bei vielen Rohstoffunternehmen zum Umdenken geführt, nun spielen die Kosten eine deutlich größere Rolle als in der Vergangenheit. Wachstum ist nicht mehr das vorrangige Ziel, sondern der freie Cash-Flow. Derweil sind die Kosten bei fast allen Produzenten bislang stabil geblieben und es gibt keine Anzeichen dafür, dass sich daran bald etwas ändert und die Margen wieder schrumpfen.

Silber und Explorationsunternehmen mit Potential

Bereits Ende März – zum Höhepunkt der Coronakrise – war auch Silber in Anbetracht des historisch einmaligen Gold-Silberratios extrem spannend. In Silberunternehmen zu investieren zahlte sich deutlich aus, da sich seit Ende März nicht nur der Silberpreis deutlich erholen konnte, sondern auch die Silberaktien eine deutliche Outperformance gegenüber allen anderen Rohstoffunternehmen vorweisen können.

Das Gold-Silber Ratio hat sich von seinem Allzeithoch bei 120 auf aktuell 80 reduziert, bleibt damit aber weiter über seinem historischen Mittel bei 63,6 und wir erwarten, dass es in den kommenden Monaten mindestens auf den historischen Durchschnitt zurückfallen wird. Nach der extremen Übertreibung im März nach oben, wäre es allerdings überraschend, wenn es dabei bleibt. Deutlich wahrscheinlicher erscheint, dass es nach der Übertreibung nach oben nun zu einer Übertreibung nach unten kommen wird mit einem Ratio von 40 als Ziel.

Bei einem Goldpreis von 2.000 würde dies einem Silberpreis von 50 USD je Unze und damit dem Allzeithoch von 2011 bei 49,51 USD entsprechen. Auch fundamental ist dieses Preisziel in erster Linie aufgrund der weiterhin fehlenden neuen Projekte und damit einhergehend einer zwangsweise fallenden Produktion in den kommenden Jahren als realistisch anzusehen.

Steigende Preise für Industriemetalle zu erwarten

Die mangelnde Exploration vergangener Jahre zieht sich hierbei durch den gesamten Rohstoffsektor. Es werden dringend neue Rohstoffprojekte benötigt um die alten auslaufenden Projekte zu ersetzen und die steigende Nachfrage zu bedienen. Das gilt auch oder gerade für Industriemetalle. So verschlingt beispielsweise die Produktion von Elektroautos Schätzungen der Internationalen Energieagentur IAE mit Sitz in Paris zufolge sechs Mal mehr Kupfer, Kobalt, Lithium und Nickel als die von Verbrennern, bei Windparks ist der Faktor im Vergleich zu herkömmlichen Gas-Kraftwerken noch einmal höher. Durch die Bemühungen, den Klimawandel durch eine Energiewende zu bremsen, dürfte die Nachfrage nach diesen Metallen daher in den kommenden Jahren förmlich explodieren.

Die inflationsbereinigten Preise für 40 Metalle, Energiegüter und Agrarrohstoffe, ausgewertet von dem Ökonomen David S. Jacks, zeigen die vier bisherigen Rohstoff-Superzyklen. Anteilig gewichtet nach dem Produktionswert von 2019 fallen die Schwankungen stärker aus als beim gleichgewichteten Index. Die stärkeren Ausschläge resultieren in erster Linie aus den Preisschwankungen von Erdöl (Für eine größere Darstellung bitte hier klicken.).

Immerhin: Die gestiegenen Edelmetallpreise haben in den vergangenen Monaten zum ersten Mal seit 2011 wieder zu einer deutlich gestiegenen Geldaufnahme für Explorationsunternehmen geführt. Wurden in den vergangenen Jahren insbesondere bereits bekannte Lagerstätten erneut exploriert, werden gänzlich neue Projekte erst jetzt wieder in Betracht gezogen. In den kommenden Monaten und Jahren sind daher spektakuläre Neuentdeckungen zu erwarten und alleine diese Erfolge werden dem gesamten Sektor enormen Auftrieb verleihen. Grundsätzlich haben bislang in erster Linie die großen und liquiden Produzenten vom neuen Rohstoffbullenmarkt profitiert. Es ist allerdings davon auszugehen, dass die Junior- und Explorationsaktien künftig gegenüber den großen Produzenten aufholen

werden, so dass eine deutliche Outperformance dieses Sektors zu erwarten ist. Für den Anleger heißt dies: Trotz der bereits gestiegenen Preise können Kurskorrekturen zum Ausbau bestehender Positionen genutzt werden.

Während die Chancen auf einen Rohstoffbullenmarkt damit sehr gut sind, sind die Aussichten für einen möglichen Rohstoff-Superzyklus – von manchen berei-ts im Frühjahr proklamiert – zumindest nicht schlecht. Diese Phasen überdurchschnittlicher, langfristig und auf breiter Front steigender Rohstoffpreise, meist ausgelöst durch einen dauerhaften Anstieg der Nachfrage, messen Ökonomen allerdings nicht wie bei herkömmlichen Konjunkturzyklen in Jahren, sondern Jahrzehnten. Ob es tatsächlich dazu kommt, kann daher erst die Zukunft zeigen. Der Boden für einen strukturellen Boom ist durch die erwähnte Energiewende und billionenschwere staatliche Konjunkturprogramme jedenfalls bereitet.

Bildquellen/Copyright:

1. hecke61/shutterstock (Der Salar de Atacama im Norden Chiles: Die unterirdische Sole des Salzsees weist den weltweit höchsten Gehalt an Lithiumsalzen auf. Schon jetzt heiß begehrt, dürften die Preise für Lithium durch Energiewende und fortschreitende Digitalisierung über Jahre, wenn nicht Jahrzehnte weiter kräftig anziehen.)

2. Bloomberg, Scotiabank GBM estimates

3. Quelle Daten: Jacks, D.S. (2019), "From Boom to Bust: A Typology of Real Commodity Prices in the Long Run." Cliometrica 13(2), 202-220. Eigene Darstellung

Copyright/Quelle/Zuerst erschienen bei: https://www.netfonds.de

Wir sind für Sie da. Sprechen Sie uns an zum Kennenlernen, Vertrauen und Lösungen finden. Wir freuen uns auf Sie!

Sie erreichen uns unter ![]() Telefon: 0170 6161007 oder direkt über unser Kontaktformular.

Telefon: 0170 6161007 oder direkt über unser Kontaktformular.